Liquidität – Warum die Liquiditätsplanung für KMUs essenziell ist

Für Unternehmen ist eine realistische und genaue Planung des Liquiditätsbedarfs und -angebots essenziell für ein gesundes und langfristiges Fortbestehen. Die direkten Konsequenzen aus einem Engpass der Liquidität können für Grossunternehmen, wie es die Swissair erlebte, aber auch für KMUs, existenzgefährdend sein. Eine kontinuierliche Betrachtung der Zahlungsfähigkeit und Führung eines Liquiditätsplanes schützen Unternehmen vor bösen Überraschungen und senken gleichzeitig die Kosten.

Weshalb braucht es eine Liquiditätsplanung?

Jedes Unternehmen weist im Geschäftsgang Geldausgänge für bezogene Leistungen / Produkte und Geldeingänge für getätigte Leistungen bzw. verkaufte Produkte auf. Zusätzlich kommen laufend weitere Geldflüsse wie Mietzinszahlungen, Steuern, Löhne etc. im Geschäftsalltag vor. Einige davon sind planbar, andere entstehen durch spontane Geschäftsfälle. Während die erwarteten Aufwände und Erträge bereits im Budget ersichtlich sind, gilt es zur Sicherstellung der laufenden Liquidität und somit Zahlungsfähigkeit die zeitliche Komponente der ein- und ausgehenden Transaktionen zu berücksichtigen. Eine solche Betrachtung findet in der Liquiditätsplanung statt.

«In der Schweiz resultieren neun von zehn Konkurse aufgrund eines Liquiditätsengpasses1

Das 1×1 der Liquiditätsplanung

Der Liquiditätsplan betrachtet die erwarteten Einnahmen und Ausgaben für eine zwischen einem Tag und 12 Monaten liegenden Zeitperiode. Alle nicht liquiditätswirksamen Geschäftsfälle, wie Abschreibungen oder Rückstellungen, werden nicht berücksichtigt. Nicht zu vergessen sind die Nettoposten, welche unter anderem folgende Geschäftsfälle beinhalten:

-

- Anzahlungen von Kunden

- Akontozahlungen an Lieferante

- Kauf und Verkauf von Anlagevermögen

- Aufnahme oder Rückzahlung von Krediten

- Kapitalerhöhung

- Dividendenzahlungen / Privatentnahmen

Die Summe aller Nettogeldflüsse werden den Beständen der Kasse, Post und Bank sowie bestehenden ungebrauchten Kreditlimiten gegenübergestellt. Übersteigen die Nettogeldabflüsse die liquiden Bestände liegt ein Liquiditätsdefizit vor, in einem solchen Fall sind sofort Schritte zur Liquiditätsbeschaffung / -verbesserung einzuleiten. Können die liquiden Bestände die Nettogeldabflüsse decken, spricht man hingegen von einem Kapitalüberschuss.

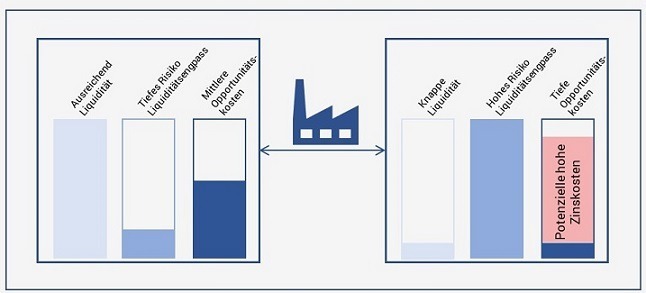

Wie hoch ein solcher Überschuss ausfallen soll ist von der Risikoaffinität des Unternehmens, der Branche und der Planbarkeit der Geschäftsfälle abhängig. Hier ist das Unternehmen mit einem Trade off konfrontiert. Wird ein hoher Liquiditätspuffer angestrebt, ist die Zahlungsfähigkeit sichergestellt, doch entstehen gleichzeitig Opportunitätskosten auf dem nicht gebrauchtem Kapitalpuffer. Lässt man bei der Berechnung der liquiden Mittel wenig Spielraum für unerwartete Geldabflüsse, sind die Opportunitätskosten auf nicht gebrauchtem Cash gering, das Risiko eines Liquiditätsengpasses jedoch gross. Wird in einem solchen Fall kurzfristig mehr Liquidität als geplant benötigt, resultiert dies in einem Liquiditätsengpass. Eine solche Situation endet bestenfalls in der Aufnahme eines Überbrückungskredites mit hohen Zinskosten oder schlimmstenfalls in der Zahlungsunfähigkeit des Unternehmens. In der Schweiz resultieren neun von zehn Konkurse aufgrund eines Liquiditätsengpasses 1. Die Liquiditätsplanung dient also neben der Sicherstellung der Zahlungsfähigkeit auch zur Minimierung der Kapitalkosten respektive effizienten Allokation der flüssigen Mittel.

Kennzahlen der Liquidität

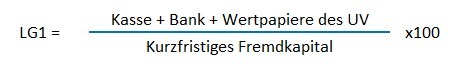

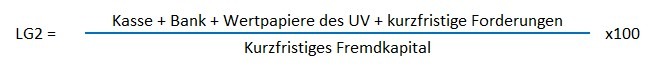

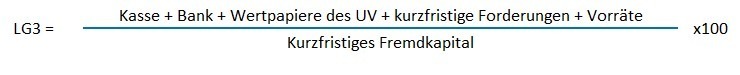

Mit Hilfe von Kennzahlen kann die aktuelle Situation der Liquidität eines Unternehmens anhand der Zahlen aus der Bilanz grob eingeschätzt werden. Sie sind also eine gute Ergänzung zur Liquiditätsplanung. Die Liquiditätsgrade 1, 2 und 3 zeigen zu welchem Teil ein Unternehmen das kurzfristige Fremdkapital (Fälligkeit < 1 Jahr) mit liquiden Vermögenswerten begleichen kann.

Liquiditätsgrad 1

Der Liquiditätsgrad 1 zeigt wie viel des kurzfristigen Fremdkapitals mit den vorhandenen Vermögenswerten, bei welchen eine sofortige Umwandlung in Cash möglich ist, bezahlt werden kann. Hier gilt es einen Wert von 10% – 20% zu erreichen, je nach Geschäftsmodell können auch höhere Werte angestrebt werden.

Liquiditätsgrad 2

Der Liquiditätsgrad 2 berücksichtigt im Vergleich zum Liquiditätsgrad 1 zusätzlich die eigenen Forderungen. Es gilt einen Wert von 100% – 120% anzustreben, Resultate unter 100% deuten auf eine zu geringe Liquidität hin.

Liquiditätsgrad 3

Die dritte Kennzahl zieht zusätzlich die Vorräte (Rohstoffe, halbfertige und fertige Produkte) in die Berechnung mit ein. Das Resultat sollte immer einen höheren Wert als 100% aufweisen, ein Wert zwischen 120% und 200% gilt als gut.

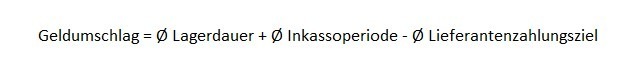

Geldumschlag / cash conversion cycle

Der Geldumschlag berechnet die Dauer der Bindung der liquiden Mittel ans Umlaufvermögen. Umso kürzer die Umschlagszeit ausfällt, desto effizienter ist die Unternehmung im Liquiditäts- / Produktionsmanagement. Der Geldumschlag zeigt wie viel Tage die Unternehmung das Produkt zu Einkaufspreisen finanzieren muss.

Als direct Lender sind wir in der Lage massgeschneidert strukturierte Finanzierungen für Schweizer KMU anzubieten und auf die Bedürfnisse der KMUs einzugehen. creditworld kann Ihre Finanzierung direkt durch eigene Vehikel finanzieren oder Ihre Anfrage bei einzelnen Investoren platzieren. Dadurch sind wir in der Lage Ihre Finanzierung schnell und unkompliziert zu lösen. Als Finanzierungsexperte beraten wir Sie hinsichtlich einer optimalen Struktur und der besten Umsetzung Ihrer Finanzierung. Unsere Kreditprüfung bezieht zusätzlich zur internen Analyse Ihrer Unterlagen ein externes Rating von der unabhängigen Euler Hermes. Hier finden Sie weitere Informationen zu unserem Finanzierungsprozess. gerne beantworten wir Ihre Fragen auch direkt per E-Mail oder Telefon.

Helfen Sie Ihren Mandanten zur Verbesserung der Liquidität mit folgenden Ansätzen:

Tiefe Lagerbestände

Versuchen Sie die Warenbestände des KMUs möglichst tief zu halten, dadurch wird weniger Kapital in illiquide Vermögenswerte gebunden, wodurch Ihre Liquidität verbessert wird. Ein kürzerer Produktionsprozess kann den Bedarf an Vorräten und Kapital vermindern.

Kurze Debitorenfrist

Einerseits führt eine konstante Rechnungsstellung zu laufenden Einkünften, anderseits können Unternehmen mit einer fehlerfreien Rechnungsschreibung und einem speditiven Mahnwesen die Dauer bis zum Zahlungseingang verkürzen. Zahlen die Kunden Ihre Rechnungen früher, werden die Debitoren schneller in liquides Kapital gewandelt und Ihre Zahlungsfähigkeit verbessert sich. Zum gleichen Resultat führen An- und Akontozahlungen sowie Skonto, die den Kunden beim schnellen begleichen der Rechnung gewährt werden.

Halten von Liquidität

Sprechen Sie mit den Lieferanten über längere Zahlungsfristen, für grössere Investitionen sind Ratenzahlungen eine Option. Ebenfalls können Büroräumlichkeiten und Anlagevermögen gemietet werden, wodurch sich die Geldausgänge über einen längeren Zeitpunkt verteilen und sich so Ihre aktuelle Liquiditätssituation verbessert.

Neue Liquidität beschaffen

Besitzen Sie Anlagevermögen, welches für die operationelle Tätigkeit der Unternehmung nicht mehr gebraucht werden, kann ein Verkauf für zusätzliche Liquidität sorgen. Vor allem bei einem mehrjährigen Kapitalbedarf sind externe Finanzierungsarten, wie eine Kapitalerhöhung oder die Aufnahme von langfristigem Fremdkapital, effektive Mittel den Liquiditätsbedarf der Unternehmung zu stillen.

In unserem nächsten Blog werden wir uns den verschiedenen Finanzierungsarten widmen und aufzeigen, welche für ein KMU die Richtige ist. Abonnieren Sie unseren Blog um über weitere spannende Artikel informiert zu werden und aus erster Hand von Geschehnisse / News bei creditworld zu erfahren.

shutterstock

shutterstock